Preventivní opatření vlád způsobí pokles ekonomiky

Domácí průmysl1 je podobně jako velká část průmyslu v západní Evropě již od 3Q v poklesu. Kvůli novému koronaviru dochází k omezení sektoru služeb2. K omezení aktivity dochází napříč celou Evropou, propad tedy nejde snadno kompenzovat jiným kanálem (např. exportem). Omezení se postupně šíří i do USA (viz omezení kontaktu s Evropou). Celoevropská resp. globální recese je vysoce pravděpodobná. Zatím se nedá odhadnout rozsah propadu, protože různá omezení se stále rozšiřují a jejich délka prodlužuje.

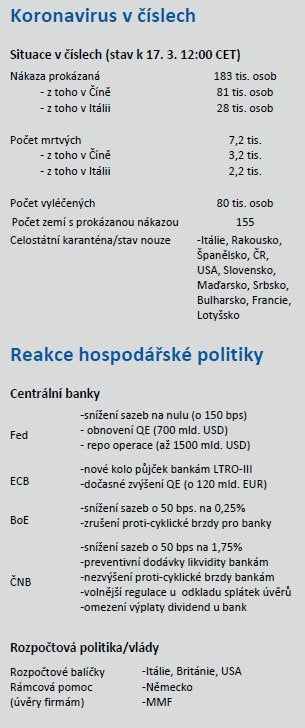

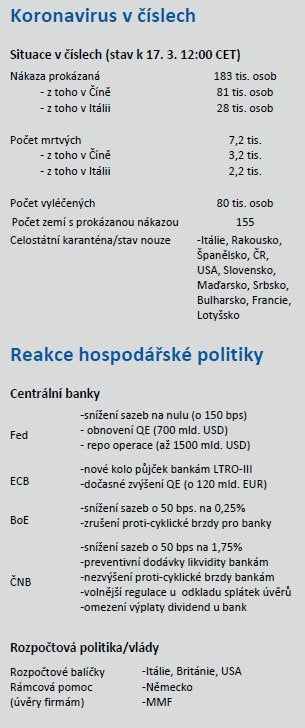

Vládní podpora v boji s ekonomickými následky koronaviru

Na negativní vývoj se snaží reagovat mimo jiné hospodářská politika. Zástupci zemí G7 3. března deklarovali odhodlání koordinovat kroky, aby tlumili negativní dopady koronavirové nákazy na ekonomiku. Například Německo připravuje rámcovou pomoc ekonomice v objemu až 550 mld. EUR (14 % HDP), Itálie prozatím připravila rozpočtový balíček za 28 mld. EUR (1,6 % HDP) a Velká Británie za 30 mld. GBP (1,3 % HDP). Mezinárodní měnový fond oznámil aktivaci až 1 bil. USD. Je patrné, že nejen vlády, ale i nadnárodní instituce se připravují na poskytnutí nezbytné podpory.

Podpora ze strany měnové politiky

Vedle fiskální podpory přispěchaly na pomoc i centrální banky. Například americký Fed na mimořádných zasedáních snížil sazby nejdříve o 50 b.b. a následně až na nulu (dalších -100 b.b.). Současně znovu obnovil program nákupů aktiv („QE“) v objemu 700 mld. USD. Dále podpoří krátkodobý fin. trh objemem až 1500 mld. USD. Obdobné, i když ne tak razantní kroky provádí téměř synchronizovaně všechny významné centrální banky světa (ECB, BoE, BoJ a další). Snaží se předejít krizi likvidity, která se v podobně vypjatých situacích objevuje. Současně vytváří prostor pro podporu ze strany fiskální politiky.

Vliv na vybrané korporátní dluhopisy

Vzhledem k bezprecedentním skutečnostem, které aktuálně doprovázejí dění kolem nákazy koronaviru, se níže zamýšlíme nad možným vlivem očekávané recese přinejmenším v Evropě na hospodaření vybraných emitentů dluhopisů.

Celkově očekáváme, že může dojít při rizikovém scénáři k prolomení kovenantů u některých emitentů, ale dle našeho názoru se tato čísla zveřejní až v době, kdy by již mělo být zřejmé, že společnosti fungují normálně a neměly by mít problém tuto situaci řešit buď uvolněním kovenantů nebo přefinancováním. Rovněž je pravděpodobné, že v této mimořádné situaci umožní banky společnostem odklad úroků a splátek jistiny. Současně se domníváme, že vybrané společnosti jsou dostatečně fundamentálně silné, nebo disponují hodnotným majetkem, aby v případě potřeby získaly překlenovací financování.

Je patrné, že některé korporátní dluhopisy se zřejmě nevyhnou prodejnímu tlaku na finančním trhu vzhledem k potřebě likvidity jejich vlastníků. Ale domníváme se, že pokud nebudou současná omezení extrémně dlouhá, měl by tento jev být vnímán spíše jako příležitost. Jak je popsáno výše, domníváme se, že většina vybraných společností by měla být dostatečně stabilní a disponovat atraktivními aktivy, aby mohla po uklidnění situace spojené s koronavirem navázat na přechozí fungování.

Pohled na vybrané dluhopisové emise

CPI PG Holding 0,0/2022

Očekáváme bezprostřední dopad do segmentu CPI Hotels, ten však tvoří pouze cca 14 % hrubého zisku firmy. Další krátkodobý dopad očekáváme do shopping center (42 % zisku), kde klesá návštěvnost a kde v některých zemích zřejmě dojde i k jejich povinnému zavření. To podle nás povede CPI k poskytnutí úlev z nájemného. Po ukončení restrikcí však čekáme rychlé oživení shopping center na rozdíl od hotelů, kde obnova cestování bude podle nás trvat měsíce. Každopádně CPI PG má podle nás přiměřené zadlužení (mírně přes 40 % loan-to-value) a vysoký poměr cash flow vůči úrokům, což firmě dává dobrou pozici pro zvládnutí turbulence.

Passerinvest Group 5,25/2023

Portfolio je kancelářské a obsazené velkými firmami, proto neočekáváme okamžitý efekt ani výpadky nájmů od společností. Omezený malý efekt může mít pouze výpadek příjmů restaurací a fitness v přízemí budov. Další vývoj bude záležet na celkovém vývoji ekonomiky v dalších kvartálech.

Fidurock 5,60/2024

Portfolio nyní tvoří 7 retail parků a pouze 1 relativně malé shopping centrum. Retail parky mají přístup zvenku (z parkoviště) a jsou tvořeny z velké části prodejnami zboží základní potřeby (potraviny, lékárna, drogerie, krmení pro zvířata, apod.). Na tyto prodejny se nevztahuje současný vládní zákaz prodejů, proto očekáváme relativně mírný dopad na hospodaření Fidurocku. V reportu na Fidurock (12. 3. 2019) jsme testovali i plnění kovenantů při mírném poklesu cen nemovitostí a společnost kovenanty stále plnila.

Natland 5,47/2024

Jde o rezidenční development v Praze, kde je dlouhodobý nedostatek nabídky. V současnosti nedochází ke zpomalení staveb. Pokud by nastal scénář recese, očekávali bychom oslabení poptávky, ale vzhledem k současným vysokým cenám nemovitostí vidíme dostatečný polštář pro ziskovost firmy a plnění závazků. Dopad na ceny rezidenčních nemovitostí bude podle nás možné vyhodnotit až s odstupem několika měsíců.

TD Gama 5,25/2023

Projekt hotelu v Praze na Smíchově je v rekonstrukci, hotel není v provozu. Rozjezd hotelu očekáváme nejdříve koncem léta 2020, kdy akutní omezení cestování pravděpodobně již pomine. Emitent navíc nedávno indikoval, že může využít předčasného splacení dluhopisů k 11. 12. 2020. (Viz náš report z 13. 2. 2020.)

JTRE Fin. 3 0,0/2024

Projekt bytů a kanceláří Parkside v Londýně je teprve ve výstavbě, k dokončení má dojít až za 2 až 2,5 roku. Většinu prodejů bytů a smluv na kanceláře očekáváme až za rok až dva a aktuální situace tak podle nás nemá okamžitý efekt.

Finep Hloubětín 5,00/2023

Jde o developerský projet, kde předprodej bytů 1. fáze začne teprve cca za 2 roky. → Současná situace neovlivňuje průběh projektu. Kupón pro tento rok je navíc již nyní složen na vázaném účtu. Neočekáváme dopad současné situace na emisi.

Eurovea 4,50/2022 a Eurovea Byty 2024

Do centra Eurovea patří shopping centrum a kanceláře – odhadujeme, že výrazně nad 50 % nájemních příjmů tvoří shopping centrum, které je nyní z většiny zavřené. Očekáváme proto krátkodobě (týdny až měsíce) negativní dopad z výluky shopping centra. Zároveň však očekáváme, že po tuto dobu dostane Eurovea odklad splátek bankovního úvěru, což bude tlumit dopad na cash flow. V základním scénáři neočekáváme problém s placením kupónu u emise Eurovea 4,50/2022. Emise Eurovea Byty 2024 je developerský byznys, který má podle nás již většinu bytů prodaných. Navíc termín dokončení projektu je r. 2022, což vytváří větší časovou flexibilitu pro

Rohlík 6,60/2023

Současná mimořádná situace podle nás násobně zvyšuje tržby Rohlíku a bezprostředně tak má pozitivní dopad na firmu. (Běžné řetězce hlásí tržby +50 až 100 % oproti normálu, rozvážková služba bude ještě vyhledávanější vzhledem k epidemii.) Dále může mít situace dlouhodobý pozitivní dopad na vnímání firmy spotřebiteli, protože přiměje vyzkoušet Rohlík ty zákazníky, kteří službu zatím nikdy nepoužívali. → Může se významně zvýšit penetrace trhu. Negativní může být dlouhodobě naopak druhotná recese a snížené příjmy obyvatel (→ nutnost šetřit a omezení dovážkové služby). Krátkodobě by byly problémem potíže s logistikou při velkém šíření nákazy (obdobná věc se přechodně stala např. u Alibaby v Číně).

Liberty One Methanol 5,30/2023

Závod na výrobu methanolu v USA je zatím v přestavbě a nebude dokončen v příštích měsících. Za závazky společnosti proto nyní ručí mateřská společnost KKCG AG (viz náš report z 28. 2. 2020). Dopad tak nyní žádný neočekáváme.

Heureka 5,25/2025

Bezprostředně očekáváme dva dopady: vzhledem k epidemii čekáme obecně vyšší aktivitu v e-commerce a nahrazování kamenných prodejen, což je pro cenový srovnávač pozitivní. Na druhou stranu se tato aktivita podle nás bude koncentrovat pouze do několika segmentů, které jsou nyní poptávané (potraviny, léky, drogerie), a řada ostatních, „zbytných“ segmentů bude trpět nízkou poptávkou. Společnost dříve uvedl, že pro letošní rok plánuje investice do dalšího rozvoje (nábor lidí, marketing, apod.) a jsme přesvědčeni, že tyto plánované náklady může narychlo odložit, pokud by ji k tomu situace nutila. To by zmírnilo dopad na cash flow. Celkový dopad očekáváme krátkodobě mírně negativní.

TMR 6,00/2021, 4,40/2024, 4,50/2022

Začátek evropské epidemie v Itálii podle nás krátkodobě (cca 2 týdny) pomohl tržbám ve střediscích TMR (lyžaři se přesouvali z Alp do hor v SR a ČR), avšak i zde nyní začal platit zákaz a předčasně se ukončuje sezóna. TMR zároveň oznámilo uzavření všech svých hotelů. Očekáváme negativní dopad do hospodaření, avšak s tím, že většina restrikcí připadne na relativně slabší jarní sezónu, kdy má TMR běžně nižší tržby (pauza mezi silnou lyžařskou sezónou a letní prázdninovou sezónou). Nyní očekáváme krátkodobě negativní dopad. Klíčové však bude trvání restrikcí. Současně vnímáme, že TMR vlastní atraktivní aktiva, která by neměla mít problém s refinancováním v případě potřeby a odeznění negativních vlivů z koronaviru.

JOJ Media House 0,0/2021 a JOJ Media House 5,3/2023

Krátkodobě podle nás situace dopadne na televizní i na venkovní reklamu. Zavření většiny obchodů znamená, že inzerenti mají menší motivaci zadávat reklamu (mají omezené možnosti, jak výrobky prodat). Zároveň mohou sáhnout k omezení reklamy jako ke krátkodobé úspoře. Částečně to nyní může být kompenzováno vysokou absolutní sledovaností televizí, tj. probíhající reklamy mají vysoký dosah a přinášejí vyšší tržby. Celkově však čekáme krátkodobě negativní dopad. Po skončení restrikcí by mělo dojít k oživení. Zda bude dopad dlouhodobější, bude záležet na tom, zda se šok rozvine v delší recesi ekonomiky.

Sazka Group 4,0 %/2022

Očekáváme bezprostřední výrazný dopad jak v segmentu sportovních sázek, tak v segmentu Loterií. Kurzové sázky jsou výrazně zasaženy zrušením hlavních sportovních soutěží, Loterie pak především omezením pohybu obyvatel, vzhledem k tomu, že většina tržeb z loterií je stále generována prostřednictvím poboček. Pokud by omezení trvalo delší dobu, může dojít k dočasnému prolomení kovenantů, nicméně po odeznění epidemie očekáváme rychlý návrat k předchozím úrovním. Sazka je podle našeho názoru v dobré ekonomické pozici, aby dočasný výpadek příjmů zvládla. Současně se ve většině zemí, kde Sazka působí, jedná o hlavního hráče na tomto poli, tedy jedná se o důležité a hodnotné licence, tedy opětovně velmi kvalitní aktivum.

Emma Gamma 4,9 %/2024

Podobně jako u Sazky očekáváme bezprostřední dopad. Sice již v roce 2018 bylo více jak 60 % čistých tržeb generováno přes online kanály, nicméně přerušení nejvýznamnějších sportovních soutěží v Evropě a USA a ohrožení dalších významných událostí typu mistrovství světa zřejmě povede k výraznému propadu tržeb i EBITDA. Pokud by situace trvala déle, vidíme riziko porušení kovenantů vzhledem k poklesu EBITDA, nicméně na druhou stranu po odeznění epidemie by měl být návrat k předchozím úrovním poměrně rychlý.

JTFG IX 4,0 %/2023

Bankovní sektor v ČR a na Slovensku patří k nejstabilnějším v Evropě a ani současné dopady koronaviru by na této stabilitě neměly nic výraznějšího změnit. Okamžité dopady budou zřejmě jen mírné, středně a dlouhodobé dopady pak budou záviset na délce omezení a na zapojení státu do zmírnění těchto dopadů. Očekáváme masivní pomoc státu podnikům a zaměstnancům zasaženým výpadkem příjmů, což by mělo tlumit následný nárůst nesplácených úvěrů. Vedle fiskální očekáváme i monetární podporu, která by měla pomoci s likviditou či jinými potenciálně negativními vlivy.

APS FIN 5,0/2023.

Dočasné zhoršení vymahatelnosti pohledávek by mělo mít jen omezený dopad vzhledem k tomu, že společnost dělá především zprostředkovatele při koupi a následně správce portfolií, za což inkasuje poplatky. Pokud by horší vymahatelnost byla dlouhodobý problém, byl by dopad výraznější vzhledem k tomu, že společnost investuje v menší míře i své vlastní prostředky. Na druhou stranu může současná situace nabízet více portfolií k prodeji/nákupu.

Aquila RAF 5,25/23

Očekáváme, že obnovitelné zdroje a jiná reálná aktiva síťového charakteru v Z. Evropě a Skandinávii by měla zaznamenat jen menší nepříznivý vliv současné situace vzhledem k předmětu činnosti. Dokážeme si představit posunutí nějakého projektu, nebo částečné snížení poptávky například při útlumu průmyslu, ale to by nemělo mít výraznější vliv. Mírné riziko vidíme ve struktuře, která prostřednictvím dluhopisu dodává prostředky do fondu, který může mít redempce. Nicméně v těchto fondech jsou většinou investoři s velmi dlouhým investičním horizontem, což by mělo riziko odprodejů minimalizovat.

Aquila RAF 5,25 %/22

Vedle běžných reálných aktiv na poli obnovitelné energie se tento dluhopis více profiluje do nemovitostního sektoru ve Španělsku. Jedná se většinou o rezidenční bydlení, kde se domníváme, že je největší resistence vůči turbulencím na trhu. Tedy kr. recese v zemi je negativní informací, ale neočekáváme, že by měla výraznější dopad na rezidenční nemovitosti. Jisté riziko může vznikat při déle trvající recesy v tom, že by opadl zájem o nové bydlení vzhledem k obavě o pracovní místa. Nicméně financované projekty by měly mít nálepku dosažitelného bydlení, které by mělo být i nadále dostupné a atraktivní pro zamýšlenou klientelu. Nechceme opomenout technické riziko jako u předešlé emise, které vnímáme jaké nízké.

Nordic T.H. 6,00/24

Společnost je v procesu získávání nových wifi poskytovatelů v různých regionech a jejich sloučení pod jednu značku. Současná situace by neměla výrazně rušit aktuální projekt, který je dlouhodobý. Naopak by mohlo dojít ke snížení valuací, což by mohlo Nordicu poskytnout lepší podmínky pro rozšíření svého portfolia. Kratší ekonomická recese by neměla výrazně ovlivnit poskytované služby. Naopak karanténa a jiná omezení dále prohlubují využívání dat a telekomunikačních služeb celkově.

EPH 4.50 %/2025

Očekáváme jen omezený dopad v případě krátkodobé či technické recese. Současná opatření nemají z krátkodobého pohledu výraznější dopad na výrobu a distribuci elektřiny a také přeprava plynu je založena na dlouhodobých kontraktech, kde si klienti rezervují přepravní kapacitu. Z dlouhodobějšího pohledu může mít dopad pokles cen komodit a s ním spojený pokles cen elektřiny. Také propad ceny zemního plynu bude zřejmě v delším časovém horizontu tlačit na ceny a marže v rámci přepravy. Nicméně v současné chvíli nevidíme z pohledu dluhopisů výraznější riziko plynoucí ze zaváděných opatření.

Vybrané korporátní dluhopisy