Celkem těžká otázka, křišťálová koule by se hodila a ani od kartářky Jolandy se to již bohužel nedozvíme. Ale pojďme popořadě.

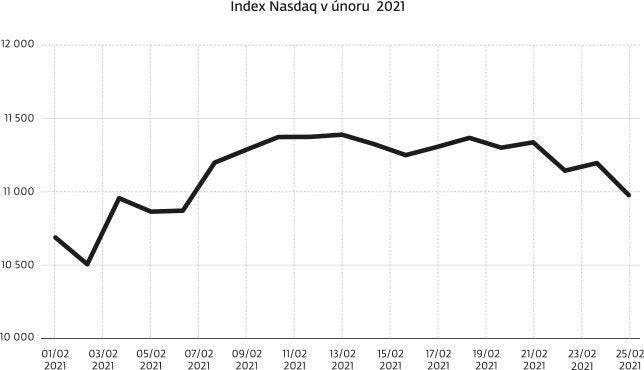

Akciové trhy v první polovině února rostly, když epizoda s akciemi GameStop se zdála být zapomenuta a vynikající výsledky firem, jako je např. Google, posunuly akciové indexy dále do plusu. V průběhu měsíce však začaly růst silněji výnosy amerických státních dluhopisů, konkrétně ty 10leté se dostaly na úrovně přes 1,5 %, a to začalo akciové investory znervózňovat.

Nejcitlivěji na tento růst logicky reagovaly technologické tituly, kterým prostředí nízkých úrokových sazeb vyhovuje. Viděli jsme tak to, co již dlouho ne – poměrně silný výprodej na Nasdaqu v druhé polovině měsíce a rotace do klasických sektorů. Z jednotlivých titulů se nedařilo Tesle, která korigovala svá maxima a odepsala za únor cca 15 %, ale např. i Apple ztratil −8 % během měsíce.

Naopak do popředí se draly akcie klasických sektorů ekonomiky, např. průmyslový gigant GE si v únoru připsal více než 17% zisky, z evropských akcií stál v popředí zájmu investorů automobilový gigant Volkswagen (+10 % v únoru).

Tento scénář pokračoval i nadále na začátku března, tedy ve chvíli, kdy píšu tento komentář. Nutí mě to přemýšlet, co dál. Technologie s rostoucími výnosy budou nadále pod tlakem, ale kvalitní tituly si poptávku vždy najdou. Proto věříme velkým jménům, jako jsou Apple, Facebook či Google, a při poklesu přikoupíme. Zbytek spíše vypustím… nebo opustím. Klasické segmenty ekonomiky v portfoliu máme, např. průmyslové firmy jako VW, Rolls-Royce, jsme také v bankách či telekomech.

Co mě osobně výrazně překvapilo, byl setrvalý růst ropy, cena kontraktu WTI se přehoupla přes 60 dolarů a je nejvyšší za poslední rok! Z toho těžily akciové tituly navázané na cenu ropy, např. výkonnost BP či Shellu za únor určitě akcionáře těchto firem – a tím pádem i nás – po delší době potěšila. Zdá se, že spolu s vývojem ceny a výnosu amerických státních dluhopisů se obrátila i karta na eurodolaru a ten se po delší době „pochlapil“ a posunul se pod úrovně 1,20 USD za 1 EUR na přelomu února a března.

Americký akciový index Nasdaq během února 2021:

J&T Opportunity

Fondu se v únoru dařilo, připsali jsme +4,96 % a od začátku roku 2021 rosteme o +6,56 %! Profitovali jsme z růstu akcií, které máme silně zastoupeny v portfoliu. Řecký „čezík“ PPC přidal uplynulý měsíc +25 % s tím, jak se blíží do finále tendr na prodej 49 % distribuce (vypadá to stále lépe s poptávkou, mluví se až o 2 mld. EUR).

VW po skvělých číslech a oznámení, že plánuje uvést značku Porsche samostatně na trh, vzrostl o +10 %, dařilo se i ropnému sektoru (BP +7 %, Occidental Petroleum +33 %). Aktivně jsme v průběhu února „trejdovali“, kompletně jsme prodali Ryanair, Société Générale a RMG, ponížili jsme Norbit a Profile Software. Nově jsou v portfoliu zařazeny AstraZeneca a ETF na bitcoin, opětovně Erste, posílili jsme i váhu španělské Telefóniky. Přihlásili jsme se s akciemi Monety do dobrovolného odkupu za 80 Kč. Hotovost fondu činila mírně nad 15 %.

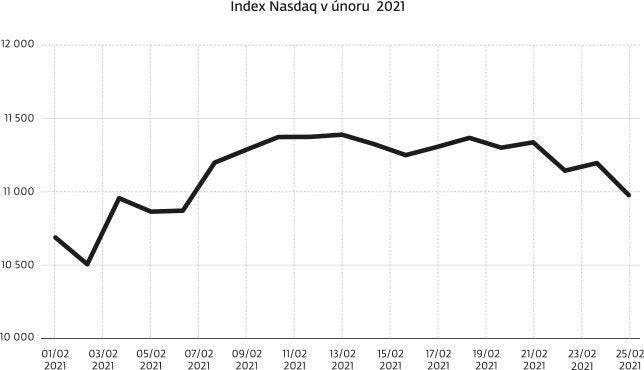

Když se ještě vrátíme k růstu akcií Volkswagen, je potřeba dodat, že výsledky za rok 2020 VW zašlapal do země odhady analytiků. Silné cash-flow a vyšší dividenda byly tím, co investoři ocenili a kvůli čemu se rázně vrhli do nákupu akcií. Když k tomu přibyla třešnička na dortu ve formě možného uvedení akcií Porsche na trh (odhad v 2022), posunuli jsme se k úrovním 200 EUR za akcii. Jak je vidět z grafu, Volkswagen např. nadále cenově na burze zaostává za Daimlerem. Z mého pohledu je tento diskont nadále velký, takže další posílení akcií Volkswagen je možné:

J&T Rentier

V rámci dluhopisové části byl splacen dluhopis Hidrovias 5,95% / 2025. Modifikovaná durace činí 3,2, výnos do splatnosti činí 4,0 %. V akciové části jsme vybudovali pozici ve Vodafonu, vrátili se zpátky do Klépierre a Johnson & Johnson, dokoupili jsme Volkswagen a operativně stáhli podíl zlata v portfoliu o 1/3. Strategická alokace byla ponechána na 60 % akcie vs. 40 % dluhopisy. Navýšili jsme pozici v britské libře.

Smíšený fond J&T Rentier si za měsíc únor připsal zhodnocení +1,72 %, což je na měsíční úrovni opravdu velmi pěkné číslo. Fond profitoval z pozic v ropném sektoru, famózně rostly akcie společnosti Klépierre.

J&T Dividend

Akciový J&T Dividend zhodnotil své portfolio za měsíc únor o +3,07 %, od začátku roku 2021 rosteme o +4,10 %. Po růstu ceny jsme ponížili naše pozice na Norilsku, BNP Paribas a Alphabetu, kompletně jsme zrealizovali naši pozici na Monetě těsně pod 80 Kč, když se nám podařilo předtím na konci ledna pozici na 72 Kč navýšit. V závěru měsíce po vynikajících výsledcích za 2020 jsme odprodali třetinu pozice na HP. Nově jsme přidali do portfolia akcie Vodafonu místo francouzského Orange. Mezi top pozice fondu patří akcie ČEZu, IBM, Telefóniky, Motor Oil Hellas a Alphabetu.

Eurové pozice měnově zajišťujeme, dolarové a librové pozice jsou nyní bez zajištění. Brutto dividendový výnos portfolia činí cca +4,70 % p. a., hotovost byla ke konci měsíce po odprodeji Monety okolo 20 % portfolia.

J&T Komoditní

Komoditám se v únoru poměrně zadařilo. Vzrostly zejména ceny ropy a průmyslových kovů. K dvoucifernému růstu cen energetických surovin přispělo mrazivé počasí na severní polokouli a další pokles zásob. Cena zlata naopak oslabila o výrazných 6,4 % poté, co vzrostly reálné úrokové výnosy. Z technických kovů se dařilo zejména mědi a hliníku. Náš fond si během tohoto měsíce připsal zhodnocení o více než +5 %.

V únoru jsme portfolio fondu navyšovali především o instrumenty na obnovitelné zdroje. Navýšili jsme pozici také v ETF na těžaře lithia GLOBAL X Lithium & Battery, přikoupili jsme ETF na platinu a široké komoditní indexy. Naopak jsme uzavřeli pozice v ETF na americké energetické společnosti a ropu Brent. V následujícím období zvážíme další investice do vzácných kovů. Popřípadě se zaměříme na investice související s elektromobilitou.

V krátkosti ještě k některým úpravám portfolií v dalších našich fondech:

J&T Bond

V únoru jsme investovali do těžařské firmy Volcan, navýšili jsme podíl v producentu papíru Sappi, koupili jsme dluhopisy pronajímatele kontejnerových lodí Seaspan a na primárním trhu jsme pořídili bondy firmy Siccar Point, která těží ropu u pobřeží Skotska. Po splacení dluhopisů TMR 2021 jsme na primárním trhu koupili dluhopis stejného emitenta splatný 2026. Navýšili jsme také investice do chorvatské společnosti Auctor. Realizovali jsme zisk na části bondů Vale 2042. Říční dopravce Hidrovias se rozhodl předčasně splatit svůj dluhopis 2025. Modifikovaná durace portfolia byla 2,68. Hrubý výnos do splatnosti portfolia vzrostl na 3,8 %.

J&T Money

V únoru jsme navýšili investice do chorvatské společnosti Auctor, českého státního dluhopisu s proměnlivou sazbou a investovali jsme také do bondu těžební firmy Volcan 2026. Po splacení dluhopisů TMR 2021 jsme na primárním trhu koupili dluhopis stejného emitenta splatný 2026. Obnovili jsme rovněž splacenou směnku holdingu EPH. Realizovali jsme zisk na dluhopisu Daimler 2030. Emitent CEMEX předčasně splatil dluhopis 2026. Část volné hotovosti investujeme do repo operací s poukázkami ČNB. Modifikovaná durace stagnovala na 2,45. Výnos do splatnosti portfolia vzrostl na 4 %.